込江保次税理士事務所■横浜市栄区・鎌倉市大船

2009年03月03日の記事

2009年3月3日(火) 21:13

平成20年分確定申告の注意点□減価償却費の計算

平成19年4月1日を境に減価償却費の計算方法が改正になりました。

減価償却費を手計算をされる場合はもちろんですけれども、経理ソフトや確定申告用のソフト、もしくは減価償却用ソフトをご利用になられる場合には「償却方法」の選択の際に、「旧定額法」「旧定率法」「定額法」「定率法」の違いにご注意ください。

詳細は昨年4月10日のエントリ「1年未満の事業年度の減価償却費の計算□新減価償却の場合」を参考にしてください。

また、旧定額法または旧定率法により減価償却をして、平成19年12月31日現在で減価償却の累計額が取得価額の95%相当額に達している場合には、今回平成20年から平成24年分の5年間の確定申告において、次のように計算した減価償却費にて、帳簿価額(簿価)が1円になるまで償却します。

この規定は、旧減価償却方法により減価償却の累計額が取得価額の95%相当額まで達した年の翌年から該当します。

ですから、今回の確定申告で旧減価償却方法により取得価額の95%相当額に達した場合には、平成21年から5年間、来年達した場合には、平成22年から5年間、となります。

随分長い話ですので、忘れないようにご注意ください。

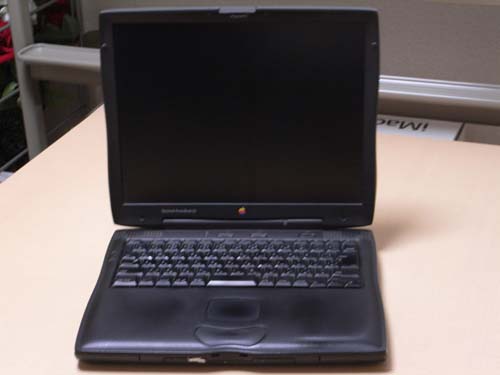

1998年購入のPowerBookG3(通称 Wallstreet)です。

流石に現役ではありませんけれども、事務所設立の頃は主力機として大いに活躍しました。

まだ廃棄処分はしておりませんので、立派な我が事務所の資産であり、上記の5年間均等償却の対象です。

- 平成19年3月31日以前に取得し、業務の用に供した減価償却資産

- これまでの定額法(改正後名称「旧定額法」)、またはこれまでの定率法(同「旧定率法」)

- 平成19年4月1日以後に取得し、業務の用に供した減価償却資産

- 新定額法(改正後名称「定額法」)、または新定率法(同「定率法」)

減価償却費を手計算をされる場合はもちろんですけれども、経理ソフトや確定申告用のソフト、もしくは減価償却用ソフトをご利用になられる場合には「償却方法」の選択の際に、「旧定額法」「旧定率法」「定額法」「定率法」の違いにご注意ください。

詳細は昨年4月10日のエントリ「1年未満の事業年度の減価償却費の計算□新減価償却の場合」を参考にしてください。

また、旧定額法または旧定率法により減価償却をして、平成19年12月31日現在で減価償却の累計額が取得価額の95%相当額に達している場合には、今回平成20年から平成24年分の5年間の確定申告において、次のように計算した減価償却費にて、帳簿価額(簿価)が1円になるまで償却します。

- 減価償却費=(取得価額Δ取得価額の95%相当額Δ1円)÷5年

- ※ その年中に事業の用に供した月数が12でない場合は、月数按分が必要

この規定は、旧減価償却方法により減価償却の累計額が取得価額の95%相当額まで達した年の翌年から該当します。

ですから、今回の確定申告で旧減価償却方法により取得価額の95%相当額に達した場合には、平成21年から5年間、来年達した場合には、平成22年から5年間、となります。

随分長い話ですので、忘れないようにご注意ください。

1998年購入のPowerBookG3(通称 Wallstreet)です。

流石に現役ではありませんけれども、事務所設立の頃は主力機として大いに活躍しました。

まだ廃棄処分はしておりませんので、立派な我が事務所の資産であり、上記の5年間均等償却の対象です。

written by 込江 [所得税法] [この記事のURL] [コメントを書く(コメント不可)]

- この記事へのトラックバックPingURL

込江保次税理士事務所■横浜市栄区・鎌倉市大船